关于心经

广西心经机械制造有限公司经过8年的努力和发展,已逐步走向高端装备制造的研发、生产、销售为一体的装备制造企业

广西心经机械制造有限公司

广西心经机械制造有限公司成立于2011年,公司任南宁后花园扶绥县广西—东盟青年产业园上龙大道931号。公司占地70亩左右,拥有23000平米标准化车间,3000多平米办公楼及4500多平米职工宿舍楼。

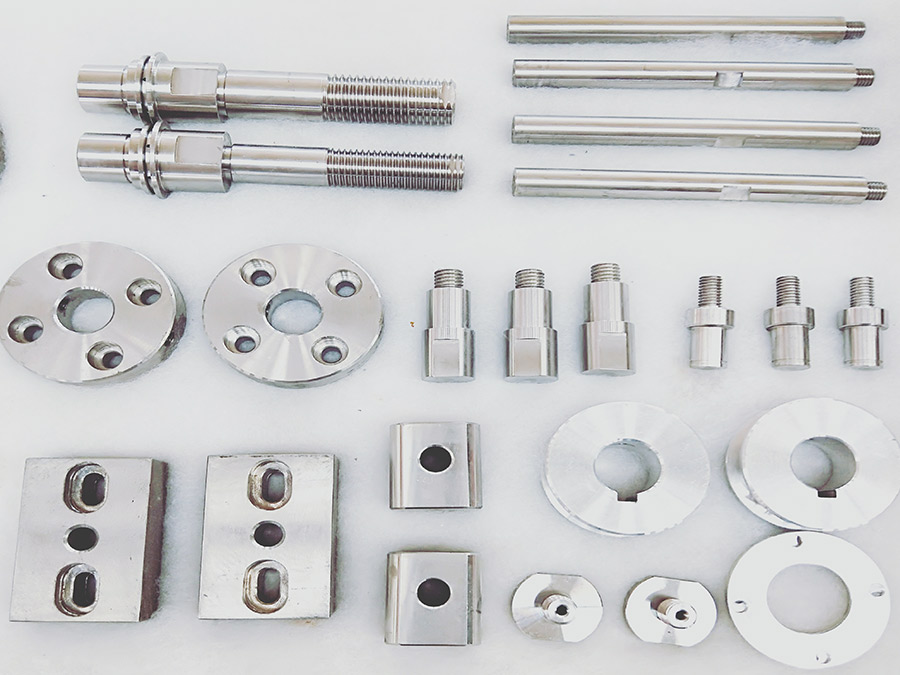

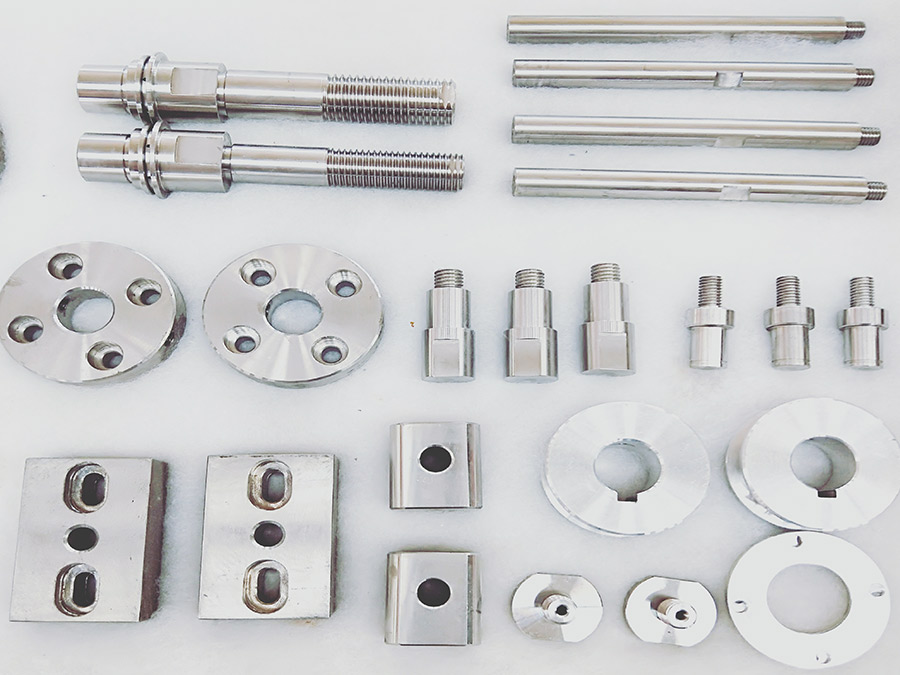

公司从成立之初就致力于机械通用加工件及非标类加工件的制作,目前具备各类机械通用件、非标件、大型冷作铆焊件、钢结构、铁塔等机械零部件的制作。公司具备各类机加工、冷作、铆焊、铁塔、钢结构制作的大型设备,具备年产6万吨机械零部件、铁塔钢结构的生产能力。公司经过10年的努力,逐渐发展为一家具有研发、设计、生产制作的能力,非标装备制作的龙头企业。

公司已成为冶炼、制糖、码头、矿山、通信电力等行业相关企业的长期供应商。

-

10

+余家合作企业

-

60000

吨年生成能力

-

10

强广西十强机械加工企业

产品系列

广西心经机械制造有限公司经过8年的努力和发展,已逐步走向高端装备制造的研发、生产、销售为一体的装备制造企业

业务范围

广西心经机械制造有限公司经过8年的努力和发展,已逐步走向高端装备制造的研发、生产、销售为一体的装备制造企业

冶金行业

Metallurgical Industry

烟草行业

tobacco industry

锅炉行业

Boiler industry

化工行业

Chemical industry

沥青行业

Asphalt industry

机械加工

machining

新闻中心

广西心经机械制造有限公司经过8年的努力和发展,已逐步走向高端装备制造的研发、生产、销售为一体的装备制造企业

20

2024 -02

22

2023 -12

12

2021 -04

24

2020 -11

30

2020 -10